건강한 지배구조로 가꾸는 ESG경영

지난 이야기ESG is...

ESG is…

EㆍSㆍG 각 분야와 밀접한 화두를 중심으로 ESG에 대한 이해를 넓혀갑니다. 환경ㆍ사회ㆍ지배구조의 건강한 가치를 생각합니다.

ESG를 구성하는 환경, 사회적 책임, 거버넌스 중에 어느 하나 중요하지 않은 것이 없습니다. 환경(E)은 탄소중립과 에너지 전환을 위해 구체적인 시기와 목표를 정하고 캠페인 차원에서 입법까지 더 촘촘하게 만들어가는 추세입니다. 사회적 가치(S) 측면은 지금 당장 중요하고 피부에 와 닿는 영역이기에 ESG의 승부처입니다. 이것은 미국과 한국의 일반 시민을 대상으로 한 설문조사로도 이해할 수 있습니다. 시민들은 환경영역보다 더 시급한 넘버원 이슈로 회사 환경ᆞ자살률ᆞ산업재해율ᆞ불평등을 손꼽았습니다.

한 사회와 회사의 조직문화를 바꾸고 혁신과 더 큰 성장을 위해 무엇보다 결정적인 분야는 거버넌스(G) 영역입니다. 공정과 함께 혁신성장의 과제를 안고 있는 기업은 물론 대학교와 공공기관, 비영리단체까지 그 성장 한계와 여러 문제의 중심에 거버넌스가 자리잡고 있습니다.

투명경영ㆍ합리적 경영ㆍ민주적 경영의 절실함

거버넌스의 문제 해결에 관해 조직생활을 30~40년 경험한 이들의 한결같은 이야기가 있습니다. ‘건강한 이사회를 위해서는 투명경영, 합리적 경영 그리고 민주적 경영이 절실하다. 그만큼 우리 사회 조직의 지배구조는 투명하지 않고, 불합리하고 비민주적이다.’ ‘절대권력은 절대 부패한다. 그렇다면 어떻게 해야 투명경영ᆞ합리적 경영ᆞ민주적 경영을 가능하게 할 수 있을까?’ 등입니다.

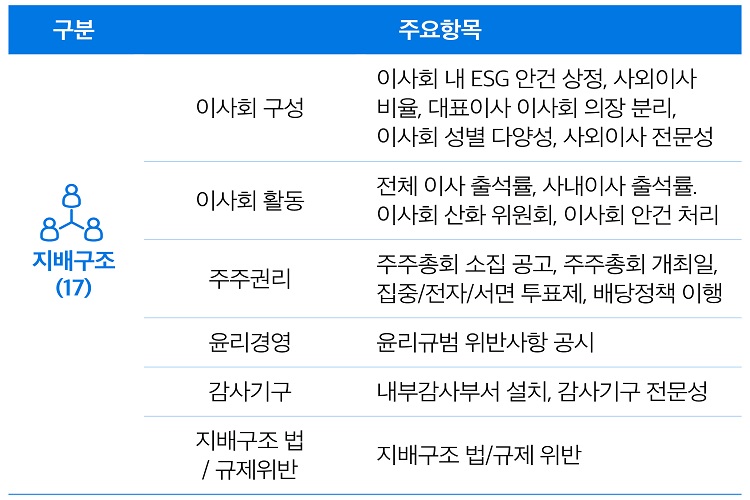

국내외 13개 기관들의 평가ㆍ공시 지표에 기반한 한국 고유의 K-ESG 가이드라인이 지난해 발표됐습니다. 거버넌스(G)의 경우 6개 카테고리에 총 17개 문항으로 거버넌스를 분류합니다. 국내 대기업들은 이 항목을 바탕으로 최근 많은 변화를 보여줍니다. 각 기업 공시자료를 볼 때 특히 눈에 띄는 것은 사외이사 비율, 사외이사 전문성, 출석률, 산하 위원회 등을 바꾼 것입니다. 반면에 아직 성별 다양성이나 주주권리 및 실질적인 내부감사가 부족한 것이 현실입니다.

자본시장에서 투자자와 수익자 간의 신인 의무

설립에서 해산까지 생물 같은 기업은 크게 주주ㆍCEO를 포함한 경영진ㆍ이사로 구성됩니다. 이사(회)는 기업의 비즈니스를 관리하고 경영진을 감독하며 배당과 근본적인 회사 변화에 관여합니다. 이렇게 주주와 경영진ㆍ이사는 유기적으로 견제와 균형의 역할 하에 회사를 보살피면서 최선의 이익을 향해 갑니다. 다만 회사는 모든 이해관계자의 것입니다. 따라서 기업의 이익만을 배타적으로 고려한다는 회사의 경제적 이익에 더해 이해관계자로 참여하는 ‘사회’에 대한 책임도 지도록 한 것이 거버넌스의 배경입니다. 기업을 둘러싼 유기적인 관계의 의사결정체계를 지배구조 혹은 거버넌스라고 부릅니다.

< 출처: 셔터스톡 (shutterstock.com) >

이런 회사법에서 이사의 신인의무(fiduciary duty)는 고스란히 신탁법리의 수탁자 의무와 동일합니다. 그래서 연기금과 기관투자자들이 ESG에 더욱 민감합니다. 자산운용사나 프라이빗에쿼티와 같은 공격적인 자본시장에서 투자자들의 핵심 고객은 연기금이고, 그 수익자는 국민이기 때문입니다. 900조원을 운용하는 국민연금은 국민이 납입한 돈을 잘 운용해 최선의 이익으로 되돌려줄 신인의무ㆍ수탁의무를 갖습니다. 따라서 ESG에 대한 국민의 관심이 커질수록 수탁의무자는 ESG를 고려할 수밖에 없고, 국민연금은 정부로부터 독립성을 강화하면서 그 자체의 중요한 아젠다로 거버넌스를 관리해야 합니다.

금융권의 총성 없는 전쟁

전 세계(특히 미국에서)는 금융권의 총성 없는 전쟁이 시작됐습니다. 돈을 갖고 있는 금융권의 싸움이라 더욱 치열합니다. 달리 표현하면 블랙록(제1경원을 운용하는 세계1위 자산운용사)과 워렌 버핏의 격전입니다. ESG의 출현이 만든 금융권 전쟁은 ESG를 제대로 실행하지 않는다는 이유에서 발생했습니다. 지난해 5월 1일에 블랙록은 워렌 버핏이 개최한 버크셔 헤더웨이 주주총회에서 이사 2인의 선임을 반대했습니다. 블랙록은 ESG 중에서도 특히 이사회 자질과 효과성을 가장 중요하게 생각해 기업에 의결권 행사를 적극적으로 관여해왔습니다. 2020년의 경우 기업관여 수는 3천20건이며, 총 1만6천200건의 주주총회에 참석해 의결권을 행사한 바 있습니다. 특히 기후와 관련해서 이사 선임을 반대한 건수가 2021년 255건으로 2020년 55건보다 3배나 증가했습니다. 그가 이사 선임을 반대한 전체 건수는 6천560건에 이릅니다. 고객과 주주, 직원 나아가 사회까지 포함하는 이해관계자의 가치 창출을 위해 건전한 지배구조를 구축하겠다는 강한 의지를 보여줍니다.

대표적인 사례로 지난해 5월 ESG 주주제안이 유명합니다. 엑손모빌(시총 2천600억 달러 기업)이 이사회에서 이사 3석을 헤지펀드사(지분 0.02%를 보유한 신생기업)로부터 빼앗겼습니다. 물론 여기에는 블랙록과 뱅가드, 뉴욕주 연기금(운용자산 약250조원)과 캘리포니아공무원퇴직연금(미국 공공 연기금 1위로 관리자산 약 500조원) 등의 지지가 있었기에 가능했습니다.

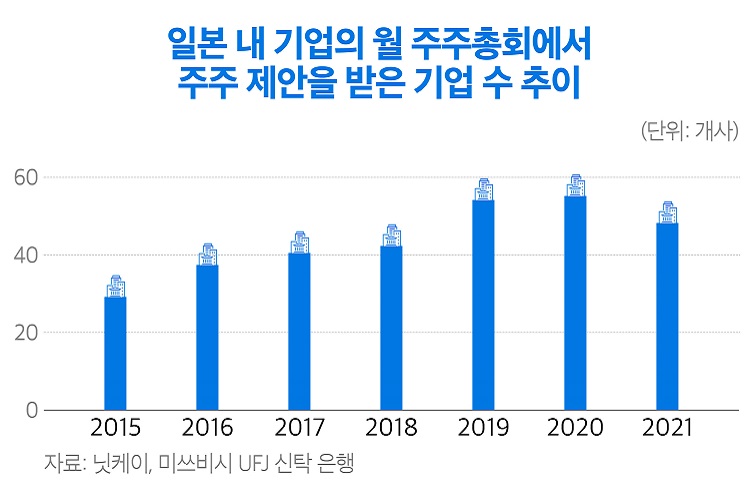

나이키 이사회가 트릴리엄 자산운용사의 주주제안을 수용한 사례나 뉴욕 연기금이 크랙커 배럴사를 상대로 주주제안을 요청하자 미국 증권거래위원회가 이를 인정하면서 허용한 사례, 캘리포니아 연기금이 미국 철강회사(Timken) 이사회를 상대로 한 주주제안 수용 사례 등 예전에 비해 ESG의 중요성을 주주제안의 형태로 주주총회와 이사회에 적극적으로 요구하고 있는 추세입니다.

다국적 화학회사인 듀퐁(DuPont)의 경우 2019년의 ESG 주주제안이 단 6%의 찬성을 얻은 반면, 2021년에는 81%의 찬성으로 가결된 대표적 케이스도 있습니다. 특히 블랙록과 뱅가드, SSGA(State Street Global Advisors)와 같은 기관투자자들의 적극적인 주주제안 찬성과 그 지지가 두드러진 특징입니다. 주주총회에서 주주제안 찬성률은 블랙록과 뱅가드, SSGA의 지분을 21% 갖고 있는 IBM이 94%, 듀퐁이 84%, 화이자가 50%에 이르렀습니다. 앞으로 미국 기업들을 향한 ESG에 대한 압박은 더욱 거세질 것입니다.

ESG를 향한 이해관계자ㆍ주주들의 다양한 소송

ESG를 제대로 이행하지 않아 소비자들이 집단 소송을 하는 경우[1]도 많이 나타나고 있습니다. 또한 자회사의 ESG 관련 불법 행위를 모회사가 책임진 사건[2]도 있었습니다. 이는 전 세계에 자회사를 둔 글로벌 다국적 기업이 모기업에게 직접적인 책임을 부과한다는 원칙을 만든 2021년의 중요한 선례입니다. 여기에는 미국의 서클라법이 큰 역할을 했습니다. 기업이 환경 관련 사고를 초래하면 그 기업에 대출을 해줬거나 투자를 한 회사도 손해배상책임을 묻는 법입니다. 페이스북, 오라클과 퀄컴의 주주들도 최근 ESG와 관련해 주주 대표 소송을 제기하는 것을 볼 수 있습니다.

[1] Koh v. SC Johnson & Son : 그린워싱의 대표적 사례로 가정 청소용품 제조사에서 제품에 ‘그린리스트’ 라벨을 붙여 판매해 소비자로 하여금 친환경제품으로 오해하게 했다. 이는 불공정거래법, 허위광고법, 소비자법률구제법, 사기, 부당이득을 위반한 것으로 소송이 진행됐고 결국 소비자가 승소했다.

[2] Okpabi v Royal Dutch Shell : 환경파괴와 인권유린에 대한 자회사의 책임을 모회사에 부과한 대표적인 소송으로 법원은 해외에 있는 자회사의 작위ㆍ부작위 행위에 대해 모회사가 책임을 질 수 있다는 기준을 제시했다. 기업의 적극적 거버넌스와 내부통제의 중요성을 언급하며 기업 거버넌스가 회사 내 인권과 환경문제에 지대한 영향을 끼침을 강조했다.

< 출처: 셔터스톡 (shutterstock.com) >

기업의 충실한 준비가 무엇보다 중요합니다. 기업 경쟁력의 핵심이 거버넌스 문화로 굳어지는 다양한 사례가 나오고 있습니다. 고전적으로 회사의 목표는 수익창출이 우선적이었다면 중요성 판단(materiality test)을 통해 수익창출에 중요하다고 결정되는 변화를 따라야 합니다. 기후위기 관련 환경(E) 이슈나 근로자 처우(S)와 관련된 ESG 영역은 수익에 영향을 미치기 때문에 수익창출이라는 회사 목적에도 부합합니다. 이에 최근 국내 대기업들의 주주총회에서 정관에 추가로 ESG 목표를 개정하는 모습을 볼 수 있습니다.

< 출처: 셔터스톡 (shutterstock.com) >

건강한 이사회와 ESG 기업문화의 방향

지금 우리는 ESG를 둘러싼 시대와 문화의 변화에 직면해 있습니다. 세계적인 투자사와 연기금이 주도하고 단기 실적보다는 장기 투자를 회사 목표로 선회한 특징, MZ세대의 개인투자자들이 ESG를 금융ㆍ경제 용어로 인식한다는 점, 국민연금처럼 자금을 위탁 받은 수탁의무자의 신의성실ㆍ선관의무(fiduciary duty of care/loyalty)에 대한 인식이 ESG를 지지한다는 것 등입니다. 이것은 정부 규제나 개입보다 오히려 주주들의 관여가 ESG 준수에 효율적이고 효과적이라는 의미와 연결됩니다.

책임과 권한이 확실한 ESG부서의 활동 내용이 기업 KPI에 반영되는 ESG 기업문화, 건강한 이사회와 함께하는 주주 관여가 다양한 방법으로 더욱 활성화될 것입니다. 또한 ESG에 대한 입법과 규제, 소송도 다양해질 것입니다. 이를 위해서는 기업의 건강한 거버넌스가 무엇보다 절실합니다.

참고 · Harvard Business Review [Sustainable Business Practices]ㆍ2021, 2022

Harvard Law School Forum on Corporate Governance [A new ESG Initiative]ㆍ2021.10

House Financial Services Committee [ESG Disclosure Simplification act of 2021]

PWC [ESG Oversight: the corporate director’s guide]ㆍ2020.10

United States District Court, N.D. California, San Jose Division JUDGMENT [Okpabi and others

(Appellants) v Royal Dutch Shell Plc and another (Respondents) Wall Street Journal]ㆍ2021, 2022

[Wharton Risk Management and Decision Processes Center] 2021 Annual Report

국민권익위원회 [부패방지경영시스템 가이드북(ISO 37001)]

산업통상자원부 [K-ESG 가이드라인]ㆍ2021.12

한국경제연구원 [KERI Brief]ᆞ2021.8

대한무역투자진흥공사 [kotra 해외시장뉴스]ᆞ2021.8

[지난 이야기] 이야기의 다른 글

[ESG is...] 이야기 공유하기

에디터

박희정

카테고리

- 한 눈에 쏙! 에너지 그래픽 12

- 에쏘일 콜라보 6

- AI 잡학사전 12

- 퇴근 후 모음.zip 7

- 트렌드 보고서 13

- 차 타고 트립홀릭 12

- 마슐랭 12

- 쏘일메이트 10

- 문화예술 속 에너지 8

- 시선 속 에너지 & 석유화학 1

- MY 1PICK 12

- DJ 구도일 24

- 여행.zip 12

- 이·달·배 6

- 나의 하루는 12

- 알잘딱깔센 톡 12

- 메타 인터뷰 12

- AI 치트키 6

- 친환경 탐구생활 6

- Z 트렌드 12

- 에쏘일 멍냥집사 8

- 미래 리포트 12

- ESG is... 12

- #포스트코로나 12

- 에쏘일 人라인 12

- MZ_Toon 12

- 에너지 스테이션 23

- 내일 인터뷰 11

- 아무튼 여행 12

- 에너지 부루마블 12

- 소듕한 지구 12

- S-Calendar 24

- 꾸안꾸 밥상 24

- 머니튜브 12

- 우아한 화학 12

- SHE's S-OIL! 24

- 오지게 오지여행 12

- 신박한 차박사 12

- Oh, My Kids! 12

- 쑥과장의 에쏘일 라이프 8

- 프런티어 인터뷰 12

인기있는 이야기

S-OIL, 설맞이 ‘사랑의 떡국 나누기’

FEB 2026

S-OIL, SABIC과 대규모 폴리에틸렌(PE) 수출 계약 체결

FEB 2026